二手车体现中美经销商差距 授权经销商二手车大有可为

- 来源:中国汽车报网

- 时间:2021-06-10 08:34:50

近日,中国汽车流通协会渠道发展分会发布了《疫情下中美汽车授权经销商生存状况》报告。报告通过数据对比分析了,去年中美经销商同样应对新冠疫情冲击时,所表现出的不同生存状态,以及在抗风险能力方面的差异。

♦美国车市复苏不如中国

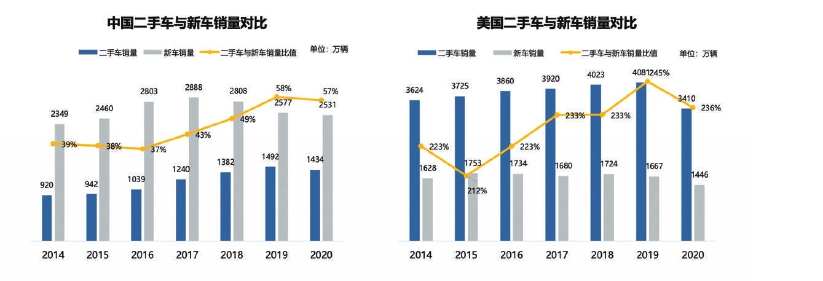

《疫情下中美汽车授权经销商生存状况》报告显示,受疫情影响,2020年,中国乘用车销量为2007.3万辆,较2019年下降7.3%;新冠疫情波及全球,对美国汽车市场影响同样很大,全年销量1450万辆,同比下滑14.7%。

疫情主要影响2020年上半年汽车销量。中国市场全年汽车市场呈现“先抑后扬”的态势,尤其是从7月开始,乘用车市场受疫情的负面影响基本消除,销量实现接近10%的同比正增长。疫情对美国汽车市场的影响主要集中在第二季度,在4月出现最大幅度的下滑。与中国汽车市场类似,下半年美国汽车市场快速恢复,但11月美国疫情再度反复,市场出现短暂调整,12月恢复同比正增长。

整体来看,中国乘用车市场销量恢复的速度好于美国。但从授权经销商网络数量变化来看,经销商网络总数受疫情影响出现不同程度减少,国内授权经销商关闭数量远大于美国。

♦主要生存状况指标有差异

尽管受疫情影响,去年美国新车销量跌幅远高于中国,但美国经销商的主要生存状况指标却明显好于中国汽车经销商。

首先是中美授权经销商平均单店收入均不同程度下降,中国授权经销商单店收入同比下降0.4%,而美国同比下降4.2%,但从绝对值看,美国单店收入依然远高过中国。其次,中国经销商售后业务收入下滑。2020年中国汽车经销商新车收入占比依然最高,但整体收入结构与之前存在较大差异,主要是因为疫情影响,居家办公、减少出行等因素导致结构的变化,使得经销商售后业务收入下滑。与中国情况不同,美国汽车经销商收入来源主要是新车及二手车销售业务。

与此同时,中国授权经销商毛利率低于美国。我国经销商新车盈利水平与美国相差巨大,造成这一差距的主要原因是供过于求,为了消化库存,经销商不得不以价换量,导致价格倒挂。值得关注的是,中美经销商净利润率差异也很巨大。

♦疫情倒逼加快数字化变革

疫情期间,中国市场数字化变革加速,很多厂家推出无接触服务。如极星的所有订购和交易流程都能在线完成,消费者可登录极星官网,定制自己想要的爱车;特斯拉也推出了“无接触交付(touchless deliveries)”服务。消费者可以通过特斯拉App在交付区域解锁新车,需要签署的文件放在车内,消费者取车离开前将文件签好放到指定位置即可。

其实美国大部分经销商早已具备处理远程销售的能力,在完成在线购车流程后,经销商获得佣金。在美国,拥有数字零售解决方案的独立经销商,约有73%的客户从购车到交付都是通过便捷的在线流程完成的,而没有数字零售解决方案的独立经销商只有17%的客户实现在线购车。

疫情影响下,经销商运营模式的变革不断向数字化方向迈进。人们获取信息的渠道呈现多元化态势,除了传统线上渠道,视频等信息渠道兴起,为用户带来更多的渠道及触点,市场透明度不断提高。汽车市场从增量转变为存量的趋势明显,消费趋于理性和成熟,消费者有着对于品牌和性能的独特判断。如果有足够多的经销商提供数字化工具,那么车主将倾向于选择在线购车。

总体而言,突发疫情对全球汽车市场均产生很大影响,无论是美国还是中国市场,由于疫情暴发,短期出现汽车消费的大幅下挫。汽车作为耐用消费品,在疫情平稳后需求普遍呈现快速恢复态势。政府救助及厂家帮扶政策,有效降低了经销商运营成本,针对消费者的补贴政策和金融支持,加速了购车需求的快速恢复。

汽车经销商的盈利状况,主要取决于单车毛利,避免供过于求是保证经销商盈利的关键。中美经销商2020年盈利状况好于疫情前的2019年,与厂家供给减少有很大的关系。2021年,新冠疫情在全球范围将得到有效控制,全球生产消费趋于正常。生产恢复快于需求恢复,加之政府救助政策,疫情对于汽车厂家和经销商的影响,短期内更多表现为利好。

♦二手车体现中美经销商差距

中国汽车流通协会副秘书长郎学红,根据美国经销商百强数据分析我国二手车发展前景时指出,我国汽车保有量持续增长,并逐渐追上美国,但我国汽车保有量的二手车析出率却徘徊不前,甚至略有下降,与美国15%的二手车析出率相比还有很大的发展空间。

中国二手车市场从起步开始,一直处在平稳发展的态势,年均增速12.7%,远低于新车高速增长阶段25%左右的水平。2020年我国二手车交易量为1434万辆,美国为3410万辆,由此推算美国二手车交易量约是新车的两倍,而我国二手车只有新车销量的一半。

从经销商经营二手车的角度看,我国最大的汽车经销商集团广汇集团,平均单店二手车销量为420辆左右,其他上市经销商集团的单店二手车销量约在220~300辆之间;美国百强经销商二手车平均单店销量为1200辆,远高于我国。美国授权经销商二手车车源主要来源于置换,其中以旧换新占比最大达到40.7%,以旧换旧为22.8%;美国百强经销商二手车交易形式一般本品牌车辆采取零售模式,二手车零售占比为71.6%。

美国二手车销售收入低于新车,但利润却高于新车,且远高于我国二手车利润占比;我国二手车市场目前还处于以旧促新阶段,二手车利润占比很低,对比美国无论是二手车交易量还是利润都有很大潜力。

♦授权经销商二手车大有可为

根据美国汽车市场发展经验来看,中国正处在二手车从资产到商品的跳跃阶段,政策和需求的双重驱动为整车企业和授权经销商开展二手车业务提供重大利好。

郎学红建议,从车源角度看,融资租赁返回车和经营租赁退役车,制造大批量车况类似的二手车,规模效应显现,授权经销商优势凸显,以旧换新和以旧换旧也是4S店二手车主要来源;从售后角度看,授权经销商拥有先进的售后服务设备和强大的售后团队,能够为出售的二手车提供可靠的售后保障;从品牌角度看,有整车企业背书的品牌以及通过新车销售及售后服务建立起来的品牌优势,能够为二手车业务的发展带来协同效应;从客户角度看,授权经销商有庞大的基盘客户,如果让消费者把4S店作为购买二手车的重要渠道,无疑为消费者提供了更多样、更可靠、更实惠的购车选择。(郝文丽)