携程发力金融业务图自救 得到支付牌照后展业疑有违规

- 来源:中国科技投资

- 时间:2020-10-16 11:53:39

导语:国内疫情渐定,国外仍然严峻,而海外业务占比超三成的携程发力金融业务图自救?

今年,低调的携程(TCOM)在金融方面显然加快了发展速度。节前,携程终于拿下支付牌照,此举被外界主要解读为携程提升合规性重大举措。

在取得支付牌照的同时,携程金融APP上线了“先享后付”、“先游后付”、“分期商城”等服务,迫不及待地杀入互联网消费信贷市场。这是继蚂蚁花呗、京东白条、美团月付、微信分付后,信用支付领域又一知名“玩家”进场。

对于携程持牌,易观金融分析师王蓬博称:“主要原因可概括为两点,一个是刚需,另一个就是想象力。” 扩充金融版图后的携程金融,在今年蚂蚁集团、京东数科先后IPO的情况下,是否会被独立拆分,是外界广泛关注的另一焦点。

对此,携程金融负责人回应:“携程金融业务的发展主要服务于集团的主营业务,立足于集团的旅游业务场景,作为一项重要的基础服务为主营业务做好支撑。后续会考虑逐步向上下游产业链拓展,为我们的合作伙伴提供优质的旅游金融服务。”

携程得到支付牌照后展业疑有违规

9月27日,携程集团宣布,于近日受让的上海东方汇融信息技术服务有限公司(下称“东方汇融”)100%股权申请正式获得中国人民银行批复。至此,携程终于得到了支付牌照。

此前,携程一度面临“二清”(即在没有支付牌照的情况下,从事资金清结算业务)质疑,2017年5月携程遭到律师实名举报,涉嫌在没有支付牌照的情况下,发售以礼品卡为载体的多用途预付费卡。

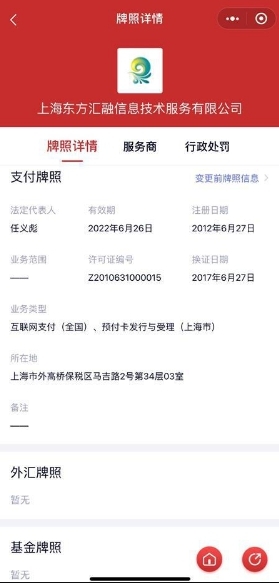

记者注意到,根据公开信息,携程此次取得的东方汇融支付牌照于2017年6月27日续展通过,许可业务为互联网支付(全国)、预付卡发行与受理(上海市),有效期至2022年6月26日。

*支付查截图

东方汇融的预付卡业务仅被允许在上海地区开展,但记者观察到,携程独家发行的预付卡“任我行”和“任我游”两种类型的礼品卡可用范围为全国通用。

*携程官网截图

根据2012年中国人民银行公告第12号公布《支付机构预付卡业务管理办法》第四条所示:“支付机构应当严格按照《支付业务许可证》核准的业务类型和业务覆盖范围从事预付卡业务,不得在未设立省级分支机构的省(自治区、直辖市、计划单列市)从事预付卡业务。

汉盛律师事务所高级合伙人李旻律师表示:“只拿到上海地区的牌照意味着其只能在上海进行区域化经营。如果携程旗下品牌在其他省份经营预付卡业务的,则涉嫌违规,严重的可能构成非法经营等刑事犯罪。”

携程方面称:“近年来,国家对于互联网金融业务的监管不断收紧,支付牌照的获取实属不易。”监管层持续推进该领域监管,中国支付清算协会于9月23日发文,严禁超范围从事预付卡业务。其中显示:“预付卡机构开展预付卡条码支付业务的,应严格按照人民银行核准的业务类型和地域开展预付卡业务。通过技术手段确认客户在核准地域范围内,不得借助条码技术超出核准地域从事预付卡业务。”

此外,监管对于支付机构的检查将会呈现常态化。10月10日中国人民银行营业管理部发文表示,合规经营是支付机构存续的底线和最基本的要求,也是支付行业健康发展的基石。持续强化对支付机构常态化执法检查,坚决查处违法违规经营活动。

此次携程虽以4.169亿元获得支付牌照以合规展业,但在“严监管常态化”环境下,公司如何把握机遇、合规经营成为重中之重。

支付牌照入手后新业务开始上线

记者注意到,几乎与官宣获得支付牌照的同时,携程金融APP上线了“拿去花先享后付”、“酒店3期免息先游后付”及“分期商城”三项服务内容。

*10月8日苹果APP应用商城截图

无论实现上述哪一功能,携程都必将涉及支付业务。其中,新上线的分期商城业务必须持牌经营,此前拼多多因未取得支付牌照电商业务曾陷“二清”质疑,没有支付牌照的电商只能做自营业务,一旦涉及其他商户在其平台上开店售货,顾客支付的款项先到平台再由平台结算给商户,就形成了央行严禁的“二清”模式,即二次清结算,指的是无证机构平台对接或大商户接入支付机构或商业银行,留存商户结算资金,并自行开展商户资金清分结算。

*携程商城截图

目前,携程分期商城中虽商户数量有限,但均为外部商户。这意味着,用户在消费的同时,携程也将开展触碰资金类业务,支付牌照的必要性凸显。

但不论是分期商城还是携程APP中的酒店、旅游等服务,付款方式均未有变化。根据付款页面显示,除部分用户开通携程自有的“拿去花”支付方式外,携程分期商城、酒店住宿、旅游相关业务均为外部第三方支付渠道,其中不乏支付宝、微信支付和银联云闪付。

*支付方式截图

携程相关负责人称:“携程持有支付牌照之后,仍将与原有第三方支付合作伙伴一起为客户提供更安全、更便捷的支付服务,为消费者的旅游消费需求提供更好的支持。”

支付对于互联网企业来说承担着入口的作用,它不仅在企业构建实名体系、增加用户黏性方面有不可缺失的地位,更是企业形成资金流闭环、沉淀交易数据的必要条件。对于近年来互联网公司频频收购第三方支付牌照,从业人士认为:“如果用户不用自己的支付体系,等同于所有的消费信息、交易数据都留给了对手。”这也是今年美团力捧自家支付渠道下架支付宝付款方式,发起与支付宝关于支付渠道“战争”的主要原因。

易观支付行业资深分析师王蓬博认为:“对于携程来讲,从其自身业务上来看,短时间内不会全部放弃合作伙伴,但会慢慢将渠道都转移到其自有支付上。”

企查查信息显示,携程网创始人之一范敏通过成都携程旅行社有限公司实际控制东方汇融,公司法人代表变更为携程金融支付中心CEO宓咏。宓咏成为东方汇融的法人代表后,携程是否着手建立自有支付体系?对此,携程相关人士并未回应。

布局金融领域寻求突破

截至目前,携程已将消费金融、虚拟银行、支付、小额贷款、保险、保险代理、商业保理、融资担保等牌照,直接或间接收入囊中,金融版图逐渐完整。

但据接近携程的人士称:“(携程)金融(业务)这块一直也不大,没有什么声量,业务进展的很小心谨慎,十分低调。”

事实上,携程金融低调的原因或许与其此前缺失支付牌照有关。一位携程内部人士坦言:“相比较每年数千亿的GMV(电商平台总成交金额),携程金融给集团带来的收益少之又少。这其中,也和携程的B端金融业务因支付牌照缺失,业务合规性、风控难度系数大有直接关系。”

由于受到疫情影响,今年携程业绩亏损至上市以来最低水平。数据显示,该公司今年上半年实现营收78.9亿,同比下滑53.19%;营业利润亏损21.97亿元,同比减少近两倍;归母净利润亏损达58.29亿元,同比骤降238.46%。

疫情之下,国内外全行业旅游行业发展状况仍不容乐观。国庆八天长假,国内旅游复苏,但较同期仍有减少。据文化和旅游部数据中心统计,十一国庆全国共接待国内旅客6.37亿人次,按可比口径同比恢复79%;实现国内旅游收入4665.6亿元,按可比口径同比恢复69.9%。

而国外目前由于疫情持续发展中,酒店、度假等旅游业务无法开展。据了解,携程海外业务占比30%~40%,影响可见一斑。

此次取得支付牌照,意味着携程补齐支付短板,完成金融闭环。资本市场对此反应积极,携程股价两周涨幅超过6%。

近年来,互联网消费信贷巨头纷纷在支付、消费场景上争夺,并建立征信体系形成壁垒,完成金融服务的闭环。记者注意到,携程依托生态内数据建立起征信体系,并推出“程信分”。携程旗下“拿去花”、“借去花”等金融借贷产品也参考该数据值。

作为在线旅游当仁不让的头部企业,携程天然拥有旅游场景,目前,支付、征信也已到位,那么携程金融将会如何发展?《中国科技投资》将持续关注。

营业执照公示信息

营业执照公示信息