小熊电器股价连跌一周跌幅超30% 低价竞争使产品难有溢价能力

- 来源:蓝鲸财经

- 时间:2021-02-05 15:36:22

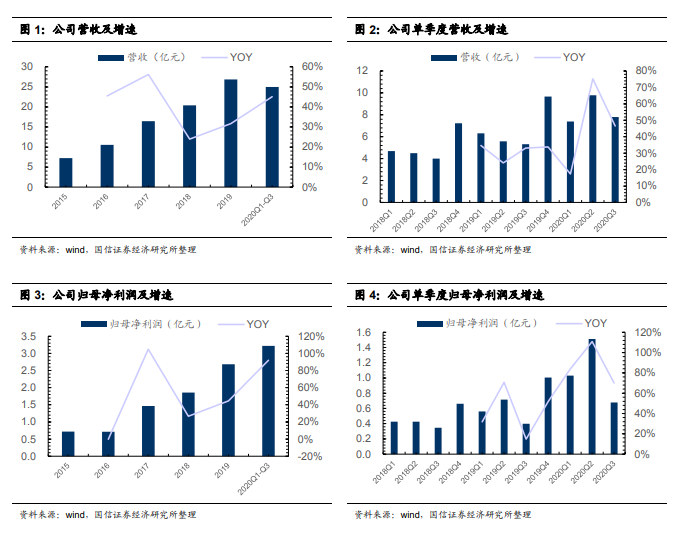

近日,小熊电器发布2020年度业绩预告,预计2020年全年归属上市公司股东的净利润为4.02-4.56亿元,同比增长50%-70%。随后一周内,小熊电器股价跌跌不休,一周内跌幅超32%,较历史高点几近腰斩。

2020年家电行业因疫情受到不同程度影响,整体面临“求生存”状况。而部分小家电企业的产品销量、净利、股价均翻倍增长。业内人士认为,此次小熊电器股价下滑或是因为市场对于小家电的投资趋于理性。

小熊电器自2019年上市以来便一直头顶“创意小家电第一股”的光环,但近年来其轻研发、重营销的模式一直广受诟病,产品质量问题以及售后服务维修问题也成为消费者投诉重灾区。

自带电商基因的小熊电器此次面临股价下跌危机,是否证明其创意家电的互联网打法已成为过去式?对此,业内人士表示,用低价的方式带来激烈竞争,使得产品本身很难再有溢价能力,以牺牲利润的方式来换取销量,在这场价格战中,并没有企业真正获胜。

股价连跌一周跌幅超30%,或仍将持续下跌

公开资料显示,小熊电器成立于2006年3月,是一家以自主品牌“小熊”为核心,运用互联网大数据进行创意小家电研发、设计、生产和销售,并在产品销售渠道与互联网深度融合的“创意小家电+互联网”企业。

2009年,小熊电器进驻天猫商城,开设了官方旗舰店。此后,小熊电器的销售额水涨船高,2010年的销售额便已破亿。其于2019年8月上市,此后,“创意小家电第一股”的光环便在小熊电器身上愈加凸显。近年来,小熊电器的业绩状况也比较亮眼,维持高速增长态势。

记者查阅其2020年一季报、中报、三季报的归属净利润同比增速发现,这一数字分别为83.7%、98.9%、92.1%,净利润增长有放缓趋势。

对此,小熊电器解释称,本年度受新型冠状肺炎病毒疫情的影响,同时结合其实际发展战略需要,公司对费用投放节奏进行了战略调整,导致净利率在季度之间有一定的波动。

记者注意到,小熊电器股票下跌是从1月25日开始,开盘价格131.51元,还处于上升趋势,收盘价下跌-1.69%至128.89元。2020年度业绩预告发布后,小熊电器股价跌停,1月26日,收盘报116元,跌幅10%。

随后,小熊电器估计连续数日下跌。为增长市场信心,1月30日,小熊电器发布公告称,股东施明泰先生、龙少柔女士、龙少静女士决定提前终止相关减持计划。

但这并没有缓解小熊电器股价下跌的态势,2月1日其收盘价报88.33元,跌幅为4.61%,较2020年7月23日的历史高点165.9元几近腰斩。一周内跌幅超32%,市值缩水近70亿元。虽然随后小熊电器股价有小幅增长,但仍在90元左右徘徊,未能回到1月25日的水平。

香颂资本执行董事沈萌对记者表示,因为此次业绩预告发布后,小熊电器的业绩不符合市场预期,也比此前的增幅有所下降,市场对于此前给予其的较高估值就会有所回调,从而导致股票价格出现比较快的回落。

与此同时,资深产业经济观察家梁振鹏对蓝鲸TMT记者补充道,通常一家上市公司的市盈率应该在15-20倍,超过20倍的市盈率估值就会偏高,小熊电器的市盈率要远远超过这一数字,预计未来其股价仍有下跌趋势。

重营销、轻研发,产品质量与售后维修成投诉重灾区

近年来,在小熊电器业绩高速增长之际,其产品研发投入低于同行业大部分家电企业的问题,也多次引起市场与业内相关人士的关注。

根据Wind数据,与国内几家知名家电企业相比,小熊电器2019年全年的研发费用均低于老板电器、苏泊尔、九阳股份等。

2019年,小熊电的研发费用为7652万元,占总营收的2.85%,研发投入资本化的金额及占比均为0,研发人员数量占比为7.14%。2020年前三季度,小熊电器的研发费用为7284万元,占总营收的比例仅为2.92%。

而另一面,小熊电器的销售费用却是水涨船高,2019年和2020年前三季度,小熊电器的销售费用分别为3.96亿元和3.45亿元,占营收比例分别为14.73%和13.81%,是当期公司研发费用的5.14倍和4.73倍。

而重营销轻研发,也为其产品质量问题埋下了隐患。2020年12月底,小熊电器曾被曝出产品质量问题。彼时浙江省市场监督管理局发布了《关于2020年电商领域旅行箱包等18类消费品专项监督抽查情况的通报》。其中指出,小熊电器料理机抽检显示不合格,不合格原因为“结构”。

此外,记者注意到,在黑猫投诉上,搜索“小熊电器”会出现到近90条结果,产品质量问题以及售后服务维修问题成为消费者投诉重灾区。

对此,梁振鹏表示:“如果企业把主要精力放在品牌推广销售上,研发投入匮乏,那么企业后期发展便很容易出问题。小家电产品变化非常快,技术研发一旦落后,产品的更新迭代就会落后。目前,小熊电器立足的领域基本不是主流家电产品,当一些研发能力和品牌能力比较强的小家电巨头进入该领域时,小熊电器的生存空间便会被压榨。”

过度依赖线上渠道,低价竞争使产品难有溢价能力

业内人士普遍认为,小熊电器正值电商平台流量爆发红利之际,走出了一条与其他小家电品牌不同的线上营销之路,其差异化优势在竞争中得到显现,故而其销量与业绩出现稳定高速增长。小熊电器创始人李一峰曾坦言:“没有电商,就没有现在的小熊电器。”

小熊电器招股书显示,在销售模式上,小熊电器的产品主要通过线上经销、电商平台入仓和线上直销方式在天猫商城、京东商城、唯品会和苏宁易购等主流电商平台和拼多多、平安好医生等新兴电商平台进行销售;同时,其布局线下销售渠道以及出口销售,将产品渗透至线下流通渠道,实施全渠道运营的销售模式,加速线上线下融合发展。

2016-2018年,小熊电器的线上销售额分别为9.6亿元、15.09亿元和18.33亿元,占总营收的比例分别为88.61%、91.6%、91.93%和90.41%。可见,小熊电器的线上基因使得其渠道过于单一。国信证券认为,小熊电器四季度业绩增速有所放缓,主要和线上竞争加剧及经销商备货周期有关。

而在产品定位上,小熊电器招股书显示,其定位是“低价格、高性价比”。2018年上半年,小熊电器线上直销消费金额位于0-100元区间的客户数,占总客户数比例为42.34%;100-200元区间的客户数占总客户数比例为43.79%。然而,在家电行业深耕多年的美的、九阳与苏泊尔的小家电价格区间则在百元甚至千元等价位,且均向高中端小家电布局。

近年来家电市场疲软,各个小家电企业采取低价竞争策略挤压对手的生存空间。奥维云网分析称,大部分的“网红小家电”技术门槛都较低,当一些产品制造商嗅到红利之后很快便能进入市场,用低价的方式带来激烈的竞争,使得产品本身很难再有溢价能力,大幅促销降价成为常态;超低的价格必然影响企业的利润,以牺牲利润的方式来换取销量,用以打压竞争对手,在这场价格战中,并没有企业真正能打胜“仗”。

谈及小家电的未来发展方向,中商产业研究院认为,小家电产品将进一步细分,产品结构升级趋势明显,高端、智能和健康的小家电产品市场占有率提升,成为拉动市场增长的主要动力;未来小家电产品的研发生产方向,将从单一实用主义逐渐向个性化、可定制化发展。

天风证券建议小熊电器称,在产品方面,建议小熊电器新品频出,以更具创意的外观设计抢占细分市场;宣传推广方面,建议启用符合品牌形象的明星代言以及推出IP合作款以吸引更多消费者。但多家证券机构研报提醒小熊电器称,其仍存在新品销售不达预期,原材料波动风险,以及宏观经济波动风险。

营业执照公示信息

营业执照公示信息