商业银行“金融+直播”营销模式掀起直播风潮 监管警示风险

- 来源:中国经营报

- 时间:2020-10-20 11:28:20

《商业银行理财产品销售管理要求》中明确要求,商业银行不得通过电视、电台、互联网等渠道对具体理财产品进行宣传,本行渠道(含营业网点和电子渠道)除外。

在各大互联网平台纷纷入局直播行业的同时,商业银行的零售业务也在“直播带货”方面进行着积极尝试。自5月份支付宝打通淘宝直播后,50多家金融机构迅速入驻,其中不乏银行的身影。

由于线上的受众数量非常庞大,国有大行、股份行和中小行的“金融+直播”的营销模式热度很高,掀起了一股直播风潮,其内容覆盖复工复产、金融扶贫、投资者教育、金融产品推荐等诸多方面。

然而,在新的营销模式之下,“遍地开花”的直播暗藏风险隐患。据《中国经营报》记者了解,由于金融产品的特殊性,业内对于直播销售金融产品的合规性一直存在较大争议,而现行的法规也存在一些模糊地带。日前,上海银保监局对于直播带货下发风险提示,要求辖内各银行保险机构高度重视直播营销的不规范行为,并对风险采取有效的防范措施。

直播潮起

受疫情的影响,商业银行今年对于线上渠道格外重视,而直播带货也成为其寻求创新和突破的路径之一。在浦发银行与“淘宝直播一姐”薇娅联名发布主题信用卡、“口红一哥”李佳琦在直播间宣传招商银行掌上生活锦鲤活动之后,银行的直播已经逐渐成为了一种潮流。

10月13日,百信银行携手开心麻花举办了产品“好会花”的跨界直播发布会。中银理财、建信理财等银行理财子公司相继推出了投资课堂相关直播活动,而淘宝直播上开播的银行专场更是接连不断,观众平均都在2万人以上。

事实上,银行各地分行在直播方面的动作更多,并成为了一种主要的营销渠道。9月23日,工行重庆三峡广场支行通过直播介绍银行百佳网点风采;9月22日,建行烟台分行直播金融大咖走进社区宣讲金融知识;9月18日,中行济南分行直播进校园普及诚信活动;农行则在9月推出扶贫商城消费月活动,各地分行公益直播一场接一场。

“商业银行如今涉及的直播主要有三大类,包括电商直播、理财直播和场景营销直播。”某股份行人士认为。

据该股份行人士介绍,由于今年是扶贫攻坚战的最后一年,很多银行通过电商直播来做公益扶贫,帮助销售扶贫产品;银行旗下的电商平台流量有限,而直播中使用的是平台流量,这种方式能够触达更多受众,呈现出更好的销售和宣传效果。

对于理财直播,则是银行向广

大用户介绍金融服务和理财知识,这种背后则是以“带货”为目的。以直播带货信贷产品和理财产品为例,银行会通过邀请小微企业、重点服务大企业等目标客户参加线上直播等活动,将信贷业务的产品特点、办理流程和优惠活动进行视频化、集成化实时输出。同时,在为客户解答疑问的过程中,获取意向客户。

同理,在重要节日,银行会组织经验丰富的理财业务经理与客户在直播间互动交流,在对客户指导投资时全面地宣传理财产品,有效降低理财服务成本。

上述股份行人士还表示,场景营销直播则是银行与场景方市场合作。“通过营销汽车、家装、手机等一系列产品,带动银行小额信贷、分期等业务。这种场景的合作实现了交叉销售,银行与合作方能够实现双赢。”

“传统营销方式的不足已经越来越突显出来,银行不得不尝试创新寻求突破。实际上,在直播行业越来越火的当下,银行借势通过直播渠道营销的效果都还不错,这也是在业绩压力下银行分支机构比较积极进军直播行业的原因。”上述股份行人士认为。

记者在采访中了解到,商业银行直播形成潮流与银行零售转型密切相关。此前传统银行的零售发展依赖的是网点,而中小银行受限于地域网点数量较少,获客难度较大。然而互联网的直播能够将流量转化为客户,且平均成本更低。毫不夸张地说,一场百万人次的理财直播在银行获客数量、营销成本和效率等方面都是划算的。

避免误导销售

面对直播在金融圈的兴起,业内一直争议颇多,大多集中在金融机构的合规问题上。尤其是直播卖理财的行为,销售过程中能否充分对消费者权益保护落到实处是一个关键点。

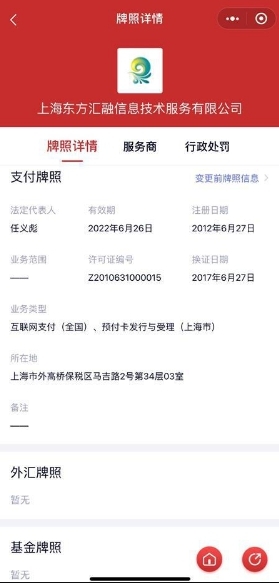

事实上,《商业银行理财产品销售管理要求》中明确要求,商业银行不得通过电视、电台、互联网等渠道对具体理财产品进行宣传,本行渠道(含营业网点和电子渠道)除外。但是,银行直播借助的第三方平台是否属于本行渠道,目前是受到质疑的一个重要方面。对此,监管暂时也没有明令禁止,尚处于有待进一步规范的领域。

一家国有大行分行负责人告诉记者,银行直播带货中会邀请嘉宾,邀请的非银行人员是否需要资质或者受到哪些约束暂时没有明确规定。“一些金融机构百万薪酬聘主播,这种做法的可取性是受到质疑的。网络主播很多在带货中会有销售套路,不少存在夸张的成分,甚至有不实和片面的表述。一顿胡吹瞎侃之后,很可能就涉及虚假宣传了。”

“网络主播说的话能不能代表银行?银行对这些话要不要负责?这些也都是问题。”上述国有大行分行负责人认为,网络主播从销售角度出发,肯定对产品推荐是聚焦在优势上,对于风险则会少提,但是风险才是金融产品收益的前提,“这和销售套路是有冲突的”。

另外,按照《商业银行理财业务监督管理办法》的相关规定,银行理财、公募基金等产品不得宣传理财产品预期收益率,只能提供信息,不得承诺保本保收益。“银行员工在执行这些规定时也是差异很大。”该国有大行分行负责人称,由于互联网上的人群情况不同,直播卖理财与线下销售很不一样,一旦客户认为被忽悠上当了,就会出现纠纷。

9月29日,上海银保监局针对直播带货中一些不规范行为进行了风险提示,要求辖内银行保险机构加强直播营销金融产品管理,提高风险防范意识,并对金融营销宣传或销售行为的事前审核、事中监控、事后报备管理,强化员工相关行为监督,明确应急处置和责任追究机制。其中提及了直播营销概念认知不足、直播营销行为管控不到位和直播营销主题覆盖不全三个方面。

值得一提的是,对于直播营销的概念认知,监管认为不仅包括通过直播间直接点击链接进入销售页面的销售,还包括通过直播形式对金融产品进行宣传、推广的行为,无论实际销售最终是否在线上完成。

记者联系北京银保监局了解到,北京银保监局日前已经向消费者提示了保险直播带货中的风险,但是该规定暂未覆盖商业银行。

“银行直播带货越多,纠纷也可能越多,这肯定会给监管带来一定的压力。因此,银行要在合规问题上严格把控,特别要注意避免误导销售的情况。”某地方监管人士称,监管已经在关注直播销售行为方面的投诉情况。

(作者:杨井鑫)