消费金融竞争白热化 未来消费金融牌照的审批将成常态化

- 来源:中国经营报

- 时间:2020-10-20 11:20:23

日前,银保监会公布同意江苏银行在江苏省昆山市筹建苏银凯基消费金融有限公司的批复,批复称江苏银行应严格按照有关法律法规要求审核股东资格、办理筹建事宜,自批复之日起6个月内完成筹建工作。同日,银保监会官网发布公告称,同意唯品会(中国)有限公司(以下简称“唯品会”)在成都市筹建四川省唯品富邦消费金融有限公司。

据不完全统计,2020年以来,监管部门相继批筹5家消费金融公司,目前持牌消费金融公司数量已经达到30家。中银消费金融副总经理章涛对《中国经营报》记者表示,目前尚在排队申请消费金融牌照的公司多达10多家,未来消费金融牌照的审批将成常态化。

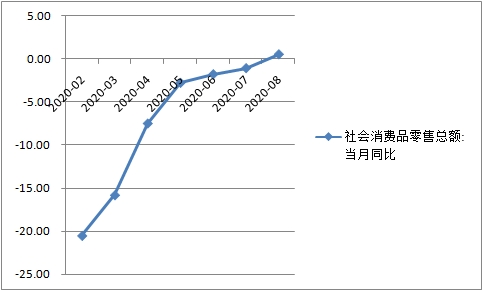

过去一年来,消费金融行业除了消费金融牌照扎堆获批外,行业监管也日趋完善,其中包括数据整顿、催收规范等。而今年以来,头部公司上市、利率司法保护上限限定等均对行业格局影响较大。

针对利率司法保护上限的问题,一位消费金融公司管理层人士认为,利率下调最大的可能性是消费金融公司客群的上移,未来消费金融公司可能面临与银行信用卡竞争,竞争的关键则是场景和资金。

扎堆获批

在苏银凯基消费金融的几大股东中,二三四五的互联网金融经验较为丰富。互联网金融曾一度是二三四五的营收重要来源。不过,受互联网金融服务业务市场环境变化的影响,二三四五已对互联网金融服务业务进行调整。如今,苏银凯基消费金融获批筹建,是否能盘活二三四五的互金资产?

一位业内人士表示,二三四五作为持股9%的小股东,并不能对苏银凯基消费金融的决策产生影响,不过两家银行分列第一、第二大股东,资金成本或是其发展优势。

唯品会早在2018年就提出筹建消费金融公司,在2018年9月19日,富邦华一银行母集团富邦金控发布公告称,拟以1.25亿元人民币、占股25%在大陆地区参与发起设立消费金融公司,目的是促进富邦华一银行拓展个人业务,并取得互联网金融经验。

唯品会在上市第二年就开始了互联网金融业务的布局,于2013年就成立了金融事业部,此后进入供应链金融领域,上线消费金融产品“唯品花”;此后先拿到小贷、支付等金融牌照。

根据2019年年报,唯品会金融业务收入约3亿元,营收占比仅为4.6%。2016年至2018年,唯品会旗下的消费金融产品“唯品花”的消费信贷余额分别为33亿元、47亿元、57亿元。但截至2019年末,“唯品花”消费信贷余额仅为13亿元,同比下滑77.2%。

这张迟来的消金牌照对唯品金融业务有多大助力尚未可知,不过唯品消费金融面临的竞争是显而易见的。

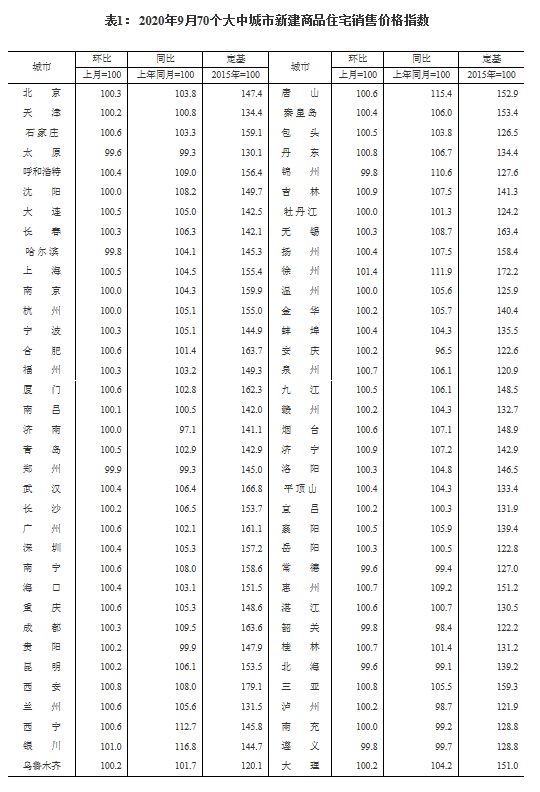

据记者不完全统计,目前持牌消费金融公司数量已经达到30家。2020年以来,监管部门相继批筹5家消费金融公司,分别为重庆小米消费金融、北京阳光消费金融、重庆蚂蚁消费金融、苏银凯基消费金融以及唯品富邦消费金融。

一位消费金融从业人士表示,唯品金融虽不及小米消费金融和重庆蚂蚁消费金融场景强大,但毕竟拥有自建场景,可以节约大量推广资金。未来持牌消费金融行业的竞争主要集中在场景和资金,能够通过自建场景拓展业务本身就相对没有场景的企业更有优势。

利率压力下比拼资金成本

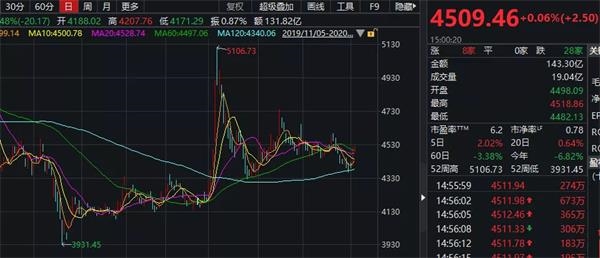

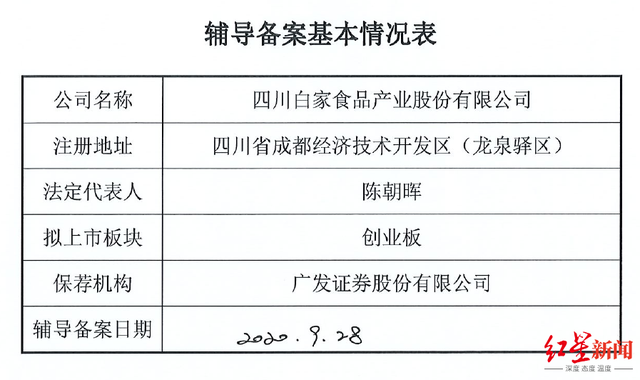

随着消费金融公司的日渐增多,今年行业内也出现了首家备战上市的公司。9月7日,重庆银保监局批复了马上消费金融的首次发行A股上市申请。

据知情人士透露,目前还有多家持牌消费金融公司正在筹备上市。上市融资成为持牌消费金融获取低成本资金的重要途径。

此外,利率司法保护上限问题也在业内引起轩然大波。

8月20日,最高法院发布新修订《最高人民法院关于审理民间借贷案件适用法律若干问题的规定》,将民间借贷利率受保护的上限锚定为一年期LPR(贷款市场报价利率)的四倍。

如今,持牌机构正感受到越来越大的利率下调压力。

捷信集团董事会董事、国际金融专家梅恺威曾在公开采访中表示,制定利率上限虽早有历史,但它确实违背了经济学理论。降低民间借贷利率上限的司法保护,会使得原本就无法被传统金融服务覆盖的人群更加难以获得信贷服务。

一位汽车金融业内人士认为,15.4%的利率很可能是监管对金融机构态度的试探,目前看来难以适用到金融机构上。

一位消费金融公司管理层人士指出,目前其资金成本占比约为8%、不良资产占比约为3%~5%、运营和推广成本占比约为8%,再加上人工成本,即使按照现行的24%利率都很难覆盖成本。

在消费金融公司管理层人士看来,利率下调最大的可能性是消费金融公司客群的上移,未来消费金融公司可能面临与银行信用卡竞争。相较于银行信用卡中心,消费金融公司风控能力更强,而信用卡中心以抵押、征信为主,这种基本不需要贷前风控,做好贷后管理就行。

在苏宁金融研究院副院长薛洪言看来,消费金融行业正迎来发展的转折点。行业当前正处于信贷周期的下行期,典型特点就是增速放缓、不良攀升、盈利能力大幅减弱。此时,遭遇大幅下调信贷利率的压力,自然是雪上加霜。

一家消费金融公司高管表示,今年以来消费金融公司主营业务拓展难度增大,各家消费金融公司均在根据自身优势,探索新的盈利增长点,其中金融科技输出是行业内企业选择较多的方向。

其中,马上消费金融曾表示,马上消费金融2020年在金融科技方面的投入将达到营收的5%,预计达到8亿元左右。捷信消费金融、中银消费金融、河北幸福消费金融等多家公司均加强在金融科技方面的投入。(作者:刘颖 张荣旺)