央行1年期和5年期LPR双双下调 此举对房贷有何影响?

- 来源:环球网

- 时间:2020-02-21 08:44:48

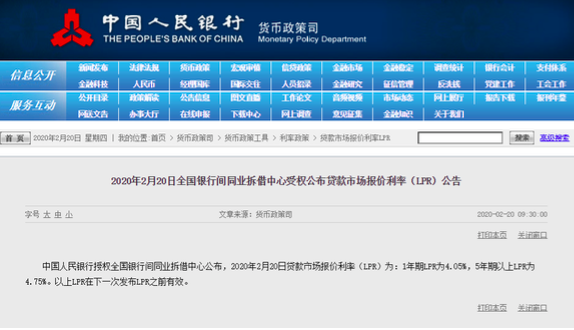

2月20日,中国人民银行授权全国银行间同业拆借中心公布新一期贷款市场报价利率(LPR):1年期贷款市场报价利率为4.05%,前期为4.15%;5年期以上贷款市场报价利率为4.75%,前期为4.8%。1年期、5年期LPR均下调。

央行2月19日发布的《2019年第四季度中国货币政策执行报告》指出,下一阶段,将科学稳健把握货币政策逆周期调节力度,加大对新冠肺炎疫情防控的货币信贷支持力度。健全基准利率和市场化利率体系,完善LPR传导机制,坚决打破贷款利率隐性下限。

实际上,自疫情暴发以来,二月份采取的一系列增强市场流动性的举措已为此次LPR下调释放出强烈的信号。

自2月份以来,财政部和央行已采取专项再贷款+贴息,定向扩大信贷、定向降息等措施给企业减压。2月17日,央行开展2000亿元中期借贷便利(MLF)操作和1000亿元7天期逆回购操作,下调1年期MLF利率10BP至3.15%。加上此前开展的2.7万亿元逆回购操作,2月3日至17日间,央行仅通过公开市场操作投放的流动性就超过3万亿元。

经计算,100万房贷、等额本息偿还30年,其月供从此前1月份的5731元减少至5699元,减少了约30元。虽然部分购房者可能认为减少额并不多,但如果考虑到去年11月份已经减少过一次,那么其实累计已经减少了62元。

据央视财经报道,中国民生银行首席研究员温彬表示,今年元旦央行宣布自1月6日起金融机构全面降准0.5个百分点,但在1月20日LPR两个品种报价均与上期持平,说明当前金融机构负债成本压力依然较大,降准对引导LPR下降的影响迟钝。2月17日央行下调MLF利率10个基点至3.15%,今日1年期和5年期以上LPR分别下调10个基点和5个基点。自2019年8月17日央行改革完善贷款市场报价利率(LPR)形成机制至今,MLF利率共下调两次,上一次是2019年11月5日1年期MLF利率下调5个基点至3.25%,当月LPR两个品种报价均同步下调5个基点,这一联动机制反映MLF政策利率对LPR的影响更加直接和有效,LPR形成机制更加完善。

国家金融与发展实验室特聘研究员董希淼认为,1年期LPR下降幅度为10个基点,为2019年8月改革完善LPR定价机制以来的最大降幅。这有助于在新冠肺炎疫情防控的关键阶段,推动企业贷款利率显著下降,为打赢疫情防控攻坚战、更好地帮助中小企业提供有力支持。5年期以上LPR下降5个基点,不向房地产市场放出宽松信号,表明房地产调控仍未放松。在5年期以上的贷款中,个人住房贷款占比较高。央行近期多次表示,继续坚持“房住不炒”定位,不将房地产作为短期刺激经济的手段。

营业执照公示信息

营业执照公示信息