车险承保利润同比持续恶化 首季承保利润同比降超70%

- 来源:证券日报

- 时间:2021-05-07 10:04:44

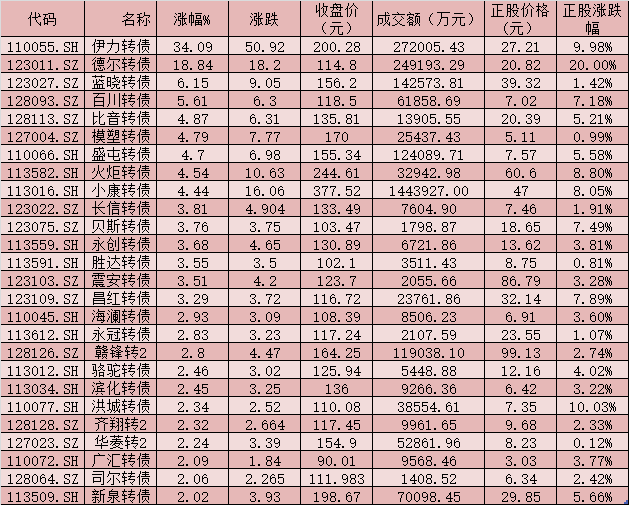

车险综合改革实施以来,险企的车险经营怎么样?《证券日报》记者根据从相关渠道获得的行业统计数据显示,自2020年11月份至2021年3月份,每一个统计周期的车险承保利润同比皆呈下降之势,且最近的两个统计周期承保利润同比降幅皆在70%以上。

不过,换个角度看,车险经营在经历了改革的阵痛之后,也在逐渐适应新的政策环境,全行业月度经营亏损的局面在今年一季度得到了遏制。不过,业内人士也指出,部分经营指标对政策的反应有滞后性,整体来看,险企车险经营仍然面临着巨大挑战,中小公司尤甚。

承保利润同比持续恶化

车险综合改革自2020年9月19日正式实施,当月以及去年10月份的经营数据仍然比较乐观,无论是保费收入还是承保利润都继续保持增长,但从去年11月份至今年一季度,车险承保利润同比大幅下降,且降幅持续扩大,最近两个统计周期的降幅皆在70%以上。

具体来看,去年1月份-11月份和1月份-12月份,行业车险承保利润分别为117.15亿元和79.57亿元,同比分别减少0.81亿元和24.03亿元,同比降幅分别为0.68%和23.20%。

到了2021年,车险承保利润同比降幅有进一步扩大之势。1月份、1月份-2月份,以及1月份-3月份,行业车险承保利润分别为10.76亿元、16.51亿元,以及26.30亿元,同比分别减少7.39亿元、41.43亿元,以及68.67亿元,同比降幅分别为下降40.72%、71.50%,以及72.31%。

由此可见,车险综合改革正式实施以后,财险公司车险业务的赚钱效应远不如改革之前,同时,由于车险在财险公司整体业务中占比较高,因此其对财险公司整体利润的影响也较大。

从另一角度看,一些积极的变化也在慢慢体现。例如,从车险单月经营数据看,2020年10月份至2021年3月份,行业车险各月度的承保利润分别为29.05亿元、-16.71亿元、-37.58亿元、10.76亿元、5.75亿元以及9.79亿元。一家财险公司车险负责人对《证券日报》记者分析,这组数据说明,去年11月份和12月份全行业车险经营受政策冲击很大,而今年行业全面亏损的势头得到了遏制,全行业车险承保连续3个月实现盈利。

分化仍将继续

上述负责人同时指出,在总数据背后,不得不提的是,各险企分化严重,车险承保利润主要集中在少数大型险企手中,大部分中小险企车险经营质量明显下降,承保亏损较为普遍。

“分化”,正是业内人士在分析车险市场变化时提及的高频词。随着车险综改的深入,马太效应可能还会更加明显,大型险企率先从政策的不利影响中走出来,而中小险企则面临更大挑战,甚至会有公司退出车险经营。

根据公开信息披露,人保财险一季度综合成本率为95.7%,同比下降1.4个百分点。其中,车险的综合成本率同比上升0.4个百分点至94.6%。可见,尽管车险综合成本率有所上升,但仍优于公司整体业务。

“车险综改短期保费尚有下探空间,长期马太效应趋势明显。”国泰君安分析师刘欣琦在研报中指出。他认为,车险综改对行业的影响尚未完全体现。第一,今年二季度和三季度车险保费仍有下探空间;第二,考虑到承保盈亏的滞后性,车险综改对保险公司综合成本率的完全反映将从车险综改实施完整年度后,即2021年9月开始;第三,长期看,车险市场集中度将缓慢上升。大型险企得益于较强的直销直控渠道建设能力,拥有更大的费用优势,在车险赔付率面临长期上升趋势的背景下仍能实现良好的承保盈利。

对中小财险公司而言,车险综改之前已有不少车险承保亏损,改革后形势更为严峻。以专业车险公司鑫安保险为例,年报数据显示,去年其车险为第一大险种,保费收入约2.79亿元,承保亏损3108.99万元,承保亏损进一步扩大。而2019年,其车险承保亏损1353.68万元,2018年,车险承保盈利3211.33万元。互联网保险公司安心财产保险去年的车险保费收入约为1.54亿元,承保亏损约1.21亿元。

某中小财险公司车险部总经理对《证券日报》记者表示,中小财险公司经营主要面临四大挑战,一是管理成本与大公司相比处于劣势;二是渠道和队伍建设难度较大,业务掌控力不强;三是客户经营能力不足,续保率提升难度较大;四是产品开发能力不强。这些劣势难以在短期内得到提升,车险综合改革进一步倒逼企业深化改革,提升经营质量。他分析称,“未来将会有公司因经营不善而退出车险市场,这是不可避免的。”(冷翠华)