生益电子拟于上交所科创板上市 曾是重点污染企业2015年遭市环保局约谈

- 来源: 中国经济网

- 时间:2020-10-15 11:11:35

10月16日,生益电子股份有限公司(以下简称“生益电子”)首发上会。生益电子拟于上交所科创板上市,计划发行股份不超过1.66亿股,保荐机构为东莞证券。生益电子本次拟募集资金39.61亿元,分别用于东城工厂(四期)5G应用领域高速高密印制电路板扩建升级项目、吉安工厂(二期)多层印制电路板建设项目、研发中心建设项目、补充营运资金项目。

2017年、2019年、2020年1-6月,生益电子销售商品、提供劳务收到的现金均低于营业收入。

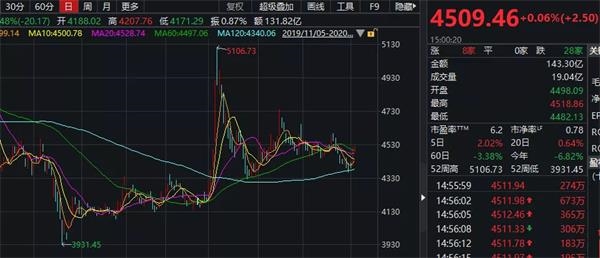

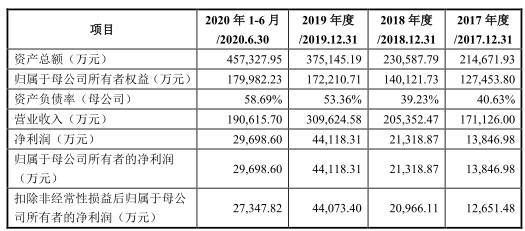

2017年至2020年1-6月,生益电子实现营业收入分别为17.11亿元、20.54亿元、30.96亿元、19.06亿元,实现归属于母公司所有者的净利润分别为1.38亿元、2.13亿元、4.41亿元、2.97亿元。公司经营活动产生的现金流量净额分别为2.11亿元、3.19亿元、2.63亿元、3.75亿元,其中销售商品、提供劳务收到的现金分别为15.71亿元、20.64亿元、27.14亿元、18.63亿元。

公司应收账款占比高于同行平均水平。同时,公司应收账款周转率低于同行平均水平。

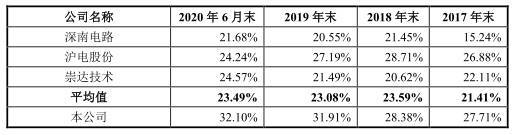

2017年至2020年6月30日,生益电子应收账款余额分别为4.74亿元、5.83亿元、9.88亿元、12.24亿元,公司应收账款余额增长率分别为22.88%、69.54%和23.87%,占当期营业收入的比例分别为27.71%、28.38%、31.91%和64.20%。可比上市公司应收账款余额占营业收入比例分别为21.41%、23.59%、23.08%、23.49%。

报告期内,生益电子应收账款周转率分别为4.35、3.89、3.94、1.72,可比上市公司应收账款周转率均值分别为5.50、5.02、4.80、2.25。

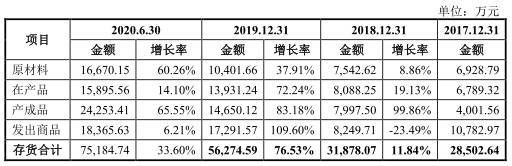

2017年至2020年6月30日,生益电子存货金额分别为2.65亿元、2.96亿元、5.24亿元、7.00亿元,占流动资产的比例分别为26.57%、29.68%、28.39%和32.00%,存货增长率分别为11.84%、76.53%、33.60%,2018年存货增幅较大。

报告期内,公司存货周转率分别为4.93、5.03、4.93、2.03,低于行业平均水平5.58、5.40、5.37、2.50。

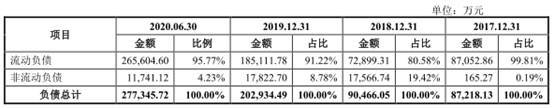

2019年生益电子负债猛增,而2020年召开的2019年股东大会,公司决议分红超2亿元创新高。

2017年至2020年6月30日,生益电子负债总额分别为8.72亿元、9.05亿元、20.29亿元、27.73亿元,增长率分别为3.72%、124.32%、36.67%。其中,流动负债金额分别为8.71亿元、7.29亿元、18.51亿元、26.56亿元。

同期,公司货币资金则分别为5488.69万元、4796.10万元、2.03亿元、2.02亿元。

生益电子2017年、2018年、2019年连续分红,三年合计分红达4.26亿元。2017年股东大会决议分红8650.94万元、2018年股东大会决议分红1.20亿元、2019年股东大会决议分红2.20亿元。

2017年至2020年1-6月,生益电子研发费用分别为9323.24万元、1.11亿元、1.42亿元、8715.21万元,占主营业务收入的比例分别为5.56%、5.51%、4.68%和4.65%,可比上市公司研发费用率均值分别为4.67%、4.71%、5.29%、5.49%。

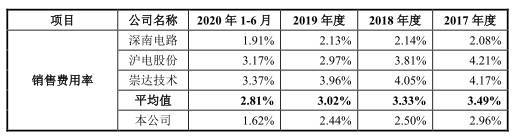

报告期内,生益电子销售费用分别为4953.46万元、5029.26万元、7441.23万元、3046.32万元,销售费用率分别为2.96%、2.50%、2.44%和1.62%,可比上市公司销售费用率均值分别为3.49%、3.33%、3.02%、2.81%。

报告期内,公司对前五大客户的销售收入分别为11.57亿元、13.59亿元、22.55亿元和14.10亿元,占主营业务收入的比例分别为69.06%、67.54%、74.08%和75.19%,客户集中度较高。公司对华为的销售占主营业务收入的比例分别为37.11%、32.03%、45.37%、49.30%。

生益电子厂区内曾发生安全生产事故3人死亡。中国经济网曾在2019年7月22日对生益电子“5·14”事故进行报道,题为《生益科技子公司东莞事故死亡3人事发俩月仍未见公告》。东莞市安全生产委员会办公室根据《国务院办公厅关于加强安全生产监管执法的通知》(国办发〔2015〕20号)及相关法律法规要求,对该起事故调查处理工作实行挂牌督办。

公司在回复审核问询函时表示:“苏州市东方环境工程有限公司在报告期内承建发行人东城厂区三期污水站改扩建项目,苏州市东方环境工程有限公司在上述项目施工过程中发生一起安全生产事故,但该事故不涉及发行人的主体责任。”

媒体报道显示,生益电子万江分厂为危险废物国家重点监控企业,是“污染大户”。2015年,东莞市环保局曾约谈了10家重点污染企业,生益电子万江分厂是其中之一。在上市公司生益科技为此发布的澄清公告中,生益科技坦诚被东莞市环保局约谈的企业是全资子公司生益电子的万江分厂。

据南方日报2015年3月26日发布题为《广东东莞首次集中约谈10家“污染大户”》的报道。报道称,被约谈的企业个个都是近年来被广大群众投诉举报环境污染的常客。以上市公司生益科技旗下的生益电子有限公司万江分厂为例,最近数年,该厂多次被周边群众举报存在利用节假日和下班时间违法偷排偷放污染废气,给周边群众的生命健康带来严重影响。为此,市环保局曾多次派环境监测和环境执法人员前往一线执法。

据经济观察报报道,自5月28日晚间,生益科技公告上交所已经受理公司控股子公司生益电子递交的科创板上市申请以来,生益科技就处于“既被人骂,也被人捧”的怪圈中。反对分拆子公司上市的声音认为,分拆上市是圈钱行为、损害生益科技的股东利益。生益科技的印制线路板营收几乎全部由控股子公司生益电子创造,生益科技对生益电子的持股比例为78.67%。

中国经济网记者向生益电子董事会办公室发去采访提纲,截至发稿未收到回复。

专注印制电路板领域

据招股书,生益电子自1985年成立以来始终专注于各类印制电路板的研发、生产与销售业务。公司主要通过核心技术为客户提供定制化PCB产品来获取合理利润,即采购覆铜板、半固化片、金盐、铜球、铜箔、干膜和油墨等原材料和相关辅料,经过不同的生产流程及工艺设计,利用公司的核心技术生产出符合客户要求的PCB产品,销售给境内外客户。主要产品按照应用领域划分包括通信设备板、网络设备板、计算机/服务器板、消费电子板、工控医疗板和其他板。

截至招股说明书签署日,生益电子控股股东为生益科技,生益科技不存在实际控制人,公司亦不存在实际控制人。

生益科技自1998年上市以来,股权结构一直较为分散,无任何股东持股比例达到30%,也无任何单一股东可以对生益科技决策构成控制。截至2020年6月30日,广东省广新集团控股有限公司持股比例为22.18%为生益科技第一大股东,东莞市国弘投资有限公司持股比例为15.06%为生益科技第二大股东,伟华电子有限公司持股比例为14.28%为生益科技第三大股东。

生益科技股权结构分散,其股东广新集团与国弘投资、伟华电子均独立行使表决权,彼此间不存在一致行动的情形,且任一股东均无法对生益科技的股东大会决议产生重大影响或决定董事会半数以上成员选任,因此生益科技不存在控股股东或实际控制人。

生益电子拟于上交所科创板上市,计划发行股份不超过1.66亿股,保荐机构为东莞证券。生益电子本次拟募集资金39.61亿元,其中20.72亿元用于东城工厂(四期)5G应用领域高速高密印制电路板扩建升级项目、12.79亿元用于吉安工厂(二期)多层印制电路板建设项目、2.09亿元用于研发中心建设项目、4亿元用于补充营运资金项目。

2

2017年至2020年1-6月,生益电子实现营业收入分别为17.11亿元、20.54亿元、30.96亿元、19.06亿元,销售商品、提供劳务收到的现金分别为15.71亿元、20.64亿元、27.14亿元、18.63亿元。

2017年、2019年、2020年1-6月,生益电子销售商品、提供劳务收到的现金均低于营业收入。

报告期内,公司实现归属于母公司所有者的净利润分别为1.38亿元、2.13亿元、4.41亿元、2.97亿元。

报告期内,公司经营活动产生的现金流量净额分别为2.11亿元、3.19亿元、2.63亿元、3.75亿元。

2017年、2018年和2020年1-6月,公司经营活动现金流量净额均高于同期净利润。然而,2019年,公司经营活动现金流量净额较同期净利润少1.79亿元。

生益电子去年净利润与经营活动现金流倒挂,据招股书,主要由于经营性应收项目较上年度增加4.83亿元,上述应收款项占用了较多资金,2019年末应收账款增加较多主要是受益于5G的快速发展,本年度公司销售收入快速增长,尤其是第四季度销售收入较同期增加4.47亿元,增幅84.27%。

应收账款增速超营业收入增速

2017年至2020年6月30日,生益电子应收账款余额分别为4.74亿元、5.83亿元、9.88亿元、12.24亿元,占当期营业收入的比例分别为27.71%、28.38%、31.91%和64.20%。

可比上市公司应收账款余额占营业收入比例分别为21.41%、23.59%、23.08%、23.49%。

与可比上市公司相比,公司应收账款占比高于同行平均水平。同时,公司应收账款周转率低于同行平均水平。

报告期内,生益电子应收账款周转率分别为4.35、3.89、3.94、1.72,可比上市公司应收账款周转率均值分别为5.50、5.02、4.80、2.25。

此外,应收账款增速始终高于营业收入增速。报告期内,公司应收账款余额增长率分别为22.88%、69.54%和23.87%,同期营业收入增长率分别为20.00%和50.78%、-38.44%。

应收账款诉讼因质量问题遭反诉

据招股书披露,生益电子有2笔应收账款因长期催收未回,而向法院提起诉讼。其中一笔应收账款诉讼遭对方反诉,对方要求生益电子赔偿其因使用质量不合格产品PCB加工PCBA产生的损失等。

公司应收杭州贝赢通信科技有限公司142.52万元,经多次催收,均未予支付货款,公司已提起诉讼,2019年10月取得广东省深圳市宝安区人民法院出具“(2019)粵0306民初21915号”《民事判决书》,一审判决结果要求杭州贝赢通信科技有限公司需向公司支付上述货款,目前处于强制执行状态。

公司应收北京宏动科技有限公司23.48万元,经多次催收,均未予支付货款,该应收账款已单项计提信用风险损失。公司已于2019年11月提起诉讼,案件已受理,尚未结案,2020年5月北京宏动科技有限公司提出反诉,要求生益电子赔偿其因使用质量不合格产品PCB加工PCBA产生的损失、前期已支付的货款及相关鉴定费等257.69万元。

2020

2017年至2020年6月30日,生益电子存货金额分别为2.65亿元、2.96亿元、5.24亿元、7.00亿元,占流动资产的比例分别为26.57%、29.68%、28.39%和32.00%。

报告期内,公司存货增长率分别为11.84%、76.53%、33.60%,2018年存货增幅较大。

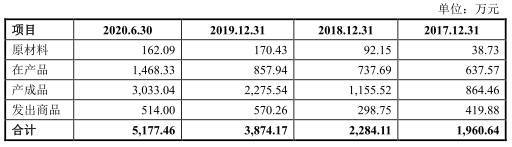

今年上半年,生益电子存货跌价准备超5000万元。报告期内,公司存货跌价准备金额分别为1960.64万元、2284.11万元、3874.17万元、5177.46万元。

报告期内,公司存货周转率分别为4.93、5.03、4.93、2.03,低于行业平均水平5.58、5.40、5.37、2.50。

2019

2017年至2020年6月30日,生益电子负债总额分别为8.72亿元、9.05亿元、20.29亿元、27.73亿元,增长率分别为3.72%、124.32%、36.67%。

其中,流动负债金额分别为8.71亿元、7.29亿元、18.51亿元、26.56亿元。

报告期内,资产负债率分别为40.63%、39.23%、53.36%和58.69%。

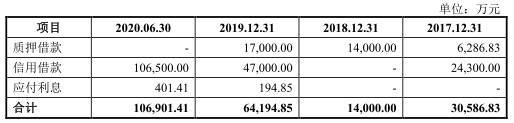

其中,短期借款金额分别为3.06亿元、1.40亿元、6.42亿元、10.69亿元,占流动负债的比例分别为35.14%、19.20%、34.68%、40.25%。

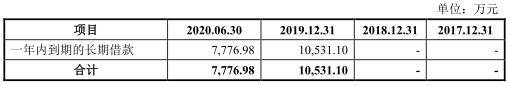

此外,截至2019年、2020年6月30日,公司一年内到期的非流动负债分别为1.05亿元、7776.98万元。

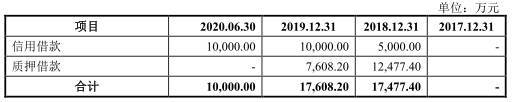

报告期各期末,公司长期借款金额分别为0元、1.75亿元、1.76亿元、1.00亿元。

三年合计分红达

生益电子2017年、2018年、2019年连续分红,2019年分红超2亿元创新高,三年合计分红达4.26亿元。

2018年4月17日,生益电子2017年年度股东大会决议以总股本6.65亿股为基数,按照股东的持股比例向全体股东合计分配现金股利8650.94万元(含税)。该次利润分配已于2017年年度股东大会召开后两个月内实施完毕。

2019年4月3日,生益电子2018年年度股东大会决议以总股本6.65亿股为基数,按照股东的持股比例向全体股东合计分配现金股利1.20亿元(含税)。该次利润分配已于2018年年度股东大会召开后两个月内实施完毕。

2020年3月13日,生益电子2019年年度股东大会决议以总股本6.65亿股为基数,按照股东的持股比例向全体股东合计分配现金股利2.20亿元(含税)。该次利润分配已于2019年年度股东大会召开后两个月内实施完毕。

研发费用率下降

2017年至2020年1-6月,生益电子研发费用分别为9323.24万元、1.11亿元、1.42亿元、8715.21万元,占主营业务收入的比例分别为5.56%、5.51%、4.68%和4.65%。

据招股书,报告期内,公司研发费用金额持续增长,但占主营业务收入比例呈下降趋势的主要原因是主营业务收入增长较快。

可比上市公司研发费用率均值分别为4.67%、4.71%、5.29%、5.49%。

招股书称,公司研发费用率2017年度和2018年度高于同行业平均水平,2019年度和2020年1-6月略低于同行业平均水平的主要原因是本年度公司销售收入增长速度较快,大于研发费用增长速度。

公司研发费用主要由职工薪酬、材料费等构成。其中,职工薪酬金额分别为3821.82万元、4961.96万元、6943.49万元、4222.37万元;材料费金额分别为3719.86万元、4196.82万元、4856.30万元、3000.75万元。

销售费用率低于同行

2017年至2020年1-6月,生益电子销售费用分别为4953.46万元、5029.26万元、7441.23万元、3046.32万元,销售费用率分别为2.96%、2.50%、2.44%和1.62%。

可比上市公司销售费用率均值分别为3.49%、3.33%、3.02%、2.81%,公司销售费用率低于同行业平均水平。

公司销售费用主要由职工薪酬、销售佣金等构成。其中,职工薪酬金额分别为1380.49万元、1647.21万元、3081.82万元、1463.78万元;销售佣金金额分别为1651.29万元、2104.89万元、2183.73万元、1023.52万元。

前五大客户销售收入占比超七成

生益电子面向的主要客户群体为通信设备、网络设备、计算机/服务器、消费电子、工控医疗等领域内的知名客户,如华为技术、三星电子、中兴康讯、浪潮信息、富士康、烽火通信科技股份有限公司等。

报告期内,公司对前五大客户的销售收入分别为11.57亿元、13.59亿元、22.55亿元和14.10亿元,占主营业务收入的比例分别为69.06%、67.54%、74.08%和75.19%,客户集中度较高。

报告期内,生益电子对华为的销售金额分别达到6.22亿元、6.44亿元、13.81亿元和9.25亿元,占主营业务收入的比例分别为37.11%、32.03%、45.37%、49.30%。

据招股书,公司客户集中度相对较高,主要系通信设备、网络设备、计算机/服务器下游行业竞争格局现状及公司市场战略选择的体现。如果未来相关行业客户的生产经营状况发生重大不利变化或业务结构、采购政策发生重大变动,进而减少对公司PCB及相关产品的采购,则会在一定时期内对公司的盈利水平产生不利影响。

厂区内安全生产事故

中国经济网曾在2019年7月22日对生益电子“5·14”事故进行报道,题为《生益科技子公司东莞事故死亡3人事发俩月仍未见公告》。对于该起事故,在2020年9月30日上报的招股书上会稿中未见披露。但在2020年8月12日披露的科创板上市的审核中心意见落实函的回复中,公司进行了说明。

据报道,广东省应急管理厅网站发布公告《危险化学品、工矿商贸行业领域重大风险管控挂牌警示》显示,2019年5月14日,生益电子内的有限空间作业场所发生一起3人死亡事故。记者查询发现,生益电子是生益科技旗下子公司。

上述公告称,生益电子有限空间作业场所数量多,极易发生中毒窒息等事故。风险位置为东莞市东城区(同沙)科技工业园同振路33号;监管单位为东城应急管理分局;管控情况为已制定管控方案。

两个月前,东莞市应急管理局网站公示了生益电子“5·14”事故。

5月16日,东莞市应急管理局网站发布《东莞市安全生产委员会办公室关于对东城同沙科技园生益电子股份有限公司“5·14”一般淹溺事故调查处理工作挂牌督办的函》显示,5月14日12时45分,东城同沙科技园生益电子第三期污水站改建项目发生淹溺事故,造成1人死亡、2人受伤。

东莞市安全生产委员会办公室根据《国务院办公厅关于加强安全生产监管执法的通知》(国办发〔2015〕20号)及相关法律法规要求,对该起事故调查处理工作实行挂牌督办。

在2020年6月24日出具的审核问询函中,上交所询问公司:报告期内是否出现过安全生产事故,是否存在受到相关部门行政处罚的情况,是否建立完善公司安全生产内部机制。

公司在回复中称:“苏州市东方环境工程有限公司在报告期内承建发行人东城厂区三期污水站改扩建项目,苏州市东方环境工程有限公司在上述项目施工过程中发生一起安全生产事故,但该事故不涉及发行人的主体责任。”

回复显示,2018年9月,公司与苏州市东方环境工程有限公司签订《采购单》,公司向苏州市东方环境工程有限公司采购废水及回用水处理系统等,涉及施工范围包括回用水处理系统、排放系统(废水处理系统)等安装施工调试,实施地点位于公司位于东莞市东城街道同沙科技园内的厂区。上述两方亦签署了《技术协议书》,公司明确要求施工单位苏州市东方环境工程有限公司建立安全生产管理责任制度,苏州市东方环境工程有限公司项目负责人是项目安全生产第一责任人,对项目安全生产工作负全面责任,并约定施工组长、各施工人员等主体的安全责任。

2019年5月14日,施工单位苏州市东方环境工程有限公司一名施工人员在非施工时间擅自到上述施工现场的1号酸析池内拾取个人物品,不慎落入池内污泥水中。上述施工单位的其他两名施工人员见状,在未了解池下状况、未做好安全措施的情形下盲目施救,亦不慎坠落污泥水中。事故最终造成苏州市东方环境工程有限公司上述3人因吸入有毒有害污泥水抢救无效死亡。

东莞市上述事故调查组经调查后认为,事故的直接原因为苏州市东方环境工程有限公司的一名员工冒险到酸析池拾取个人物品,其他两名员工盲目施救导致事故伤亡扩大以及苏州市东方环境工程有限公司对施工现场突发出现的危险情形未及时升级安全管理措施;间接原因为苏州市东方环境工程有限公司安全生产主体责任不落实,隐患排查治理措施不到位,生产安全事故应急救援演练缺失,安全生产教育培训不全面。事故性质属于安全生产主体责任不落实、施工现场安全管理混乱、施工人员安全意识淡薄及盲目施救而引发的生产安全责任事故。上述事故调查组据此建议给予法人单位苏州市东方环境工程有限公司行政处罚以及相关责任自然人移送司法机关处理、给予行政处罚、党纪政纪处分等处理,上述处理建议不涉及关于给予生益电子的行政处罚。

总之,苏州市东方环境工程有限公司在报告期内承建的发行人东城厂区三期污水站改扩建项目施工过程中在生益电子厂区内发生过一起安全生产事故,该事故的直接及间接原因均不涉及生益电子的主体责任,生益电子未因此受到相关部门的行政处罚。

生益电子分厂曾是重点污染企业

印制电路板行业生产过程中涉及多种物理、化学等工业环节,产生包括废水、废气、噪声和固体废弃物等各种污染物,若处理不当,对周边环境可能造成污染。

媒体报道显示,生益电子万江分厂为危险废物国家重点监控企业,2015年,东莞市环保局曾约谈了10家重点污染企业,生益电子万江分厂是其中之一。在上市公司生益科技为此发布的澄清公告中,生益科技坦诚被东莞市环保局约谈的企业是全资子公司生益电子的万江分厂。

南方日报2015年3月26日发布题为《广东东莞首次集中约谈10家“污染大户”》的报道。报道称,被约谈的企业个个都是近年来被广大群众投诉举报环境污染的常客,要么公众反映强烈,要么屡查屡犯、严重环境违法行为长期未纠正,要么存在严重环境污染隐患,威胁公众健康、生态环境安全或引起环境纠纷、群众反复集体上访等情况。

以上市公司生益科技旗下的生益电子有限公司万江分厂为例,最近数年,该厂多次被周边群众举报存在利用节假日和下班时间违法偷排偷放污染废气,给周边群众的生命健康带来严重影响。为此,市环保局曾多次派环境监测和环境执法人员前往一线执法。

在最近一次针对周边群众的回应中,市环保局明确表示,2014年底,该局经取样检测确实发现东莞生益电子有限公司万江分厂工艺存在废气及臭气排放超标情况,并对该厂进行依法查处。

据广州日报2015年3月26日报道,这10家企业中有6家属于2015年国家重点监控企业,其中沙角C电厂为废气污染国家重点监控企业,生益电子有限公司万江分厂为危险废物国家重点监控企业,泰景环保科技有限公司为污水处理厂国家重点监控企业,长安品质电子制造厂为重金属污染国家重点监控企业。

这是东莞首次约谈重点污染企业,他们被要求必须在本月底前提交整改方案,并在限期内完成整改工作,否则就可能会被列入黑名单。

2015年3月27日,上市公司生益科技发布澄清公告,称报道中提到的被东莞市环保局约谈的企业“生益科技万江工厂”不实,应为“东莞生益电子有限公司万江分厂”,该分厂是生益科技全资子公司生益电子的万江分厂,生益科技和生益电子生产的流程、工艺、产品完全不一样。

并指出,生益电子是24小时连续生产的企业,不存在“利用节假日,刮风下雨天和夜间偷排废气”的情况,是企业正常生产过程的尾气排放。

生益科技还表示,生益电子万江分厂确实于2015年3月17日收到东莞市环保局送抵的《行政处罚告知书(东环罚告字[2015] 137号)》。生益电子根据《行政处罚告知书(东环罚告字[2015] 137号)》的相关情况,并于2015年3月18日已向东莞市环保局提交《行政处罚告知书(东环罚告字[2015] 137号)的申辩报告》,主要原因为:东莞市监测中心站2014年12月19日出具的监测报告《环境监测报告(东环测令字20141219201)》,厂界外下风向臭气的取样显示超标的点位(2#、3#和4#)均在107国道双向12车道的非机动车车道辅道上,其中4#点靠近加油站(后方为工业区),2#点已经为生益科技厂界正前方。由于监测时周边工厂、运营场所并未停止生产,生益电子万江工厂西侧紧靠依次有加油站、汽修店、饮食店等等,地处107国道繁忙路段来往车辆也很多,车辆也产生了大量的废气,因此厂界外下风向臭气的超标不能认定为生益电子生产过程中造成。生益电子已经向东莞市环保局提出申辩,市环保局正在积极跟进中。

中国经济网记者注意到,生益电子万江分厂所涉土地已经纳入“城市更新”范围,2019年5月28日,生益电子与东莞生益房地产开发有限公司签署《生益电子股份有限公司万江分厂搬迁补偿协议》,根据上述协议约定,生益电子需在2020年12月31日前完成万江分厂的搬迁。

报告期内,生益电子环保投入分别为3342.30万元、2621.51万元、8699.31万元和4033.09万元。

据招股书,根据公司所在地的环境保护主管部门出具的证明,报告期内,公司不存在因违反环境保护方面的法律、法规及规范性文件的规定而受到环境行政处罚的情形。

分拆上市圈钱、损害生益科技的股东利益?

据经济观察报报道,自5月28日晚间,生益科技公告上交所已经受理公司控股子公司生益电子递交的科创板上市申请以来,生益科技就处于“既被人骂,也被人捧”的怪圈中。

5月29日,生益科技股价微跌,反对分拆子公司上市的声音认为,分拆上市是圈钱行为、损害生益科技的股东利益,但事实上,早在5月初,股东大会审议分拆上市预案时,并没有股东投出反对票。6月1日,生益科技的股价大涨6.38%。

想理解为何市场对生益科技分拆生益电子到科创板上市的举动出现激烈分歧,或许先要理解生益科技和生益电子之间的关系。

生益科技是一家注册地在广东东莞的电子设备制造商,目前市值接近650亿元。按照2019年年报数据,生益科技主要从事覆铜板、粘结片和印制线路板的设计、生产和销售。生益科技的营收也由此分成两大部分,一是覆铜板和粘结片,二是印制线路板。

生益科技2019年年报披露,来自覆铜板和粘结片的营收为100.02亿元,该部分业务的毛利率为24.76%;来自印制线路板的营收为30.41亿元,毛利率为28.92%。从营收组成来看,印制线路板的营收大概能占到总营收的23%。

生益科技的印制线路板营收几乎全部由控股子公司生益电子创造,生益科技对生益电子的持股比例为78.67%。2019年,生益电子的营收为30.95亿元,净利润为4.44亿元。

质疑生益科技分拆生益电子合理性的观点主要集中在两个方面,一是生益电子发展势头不错,有技术积累、有行业地位也有利润水平,分拆出去是否会损害生益科技原有股东的利益?二是,一旦生益电子也成为上市公司,生益科技及其下属公司是否会跟生益电子存在同业竞争?

生益科技披露,2019年度,生益科技按权益享有的生益电子净利润占归属上市公司净利润的24.13%,符合不超过50%的指标规定;生益科技按权益享有的生益电子净资产占上市公司股东净资产的15.09%,符合不超过30%的指标规定。

对于同业竞争的问题,生益科技解释,拆分后,生益科技的产品主要面对印刷电路板厂商,生益电子的产品主要应用在通信设备、网络设备、计算机、服务器、消费电子、工控医疗等领域,生益科技旗下其他公司没有经营跟生益电子相同的业务,目前不存在同业竞争问题。